Fusión de empresas

¿Qué es una OPA? ¿Y una OPA hostil?

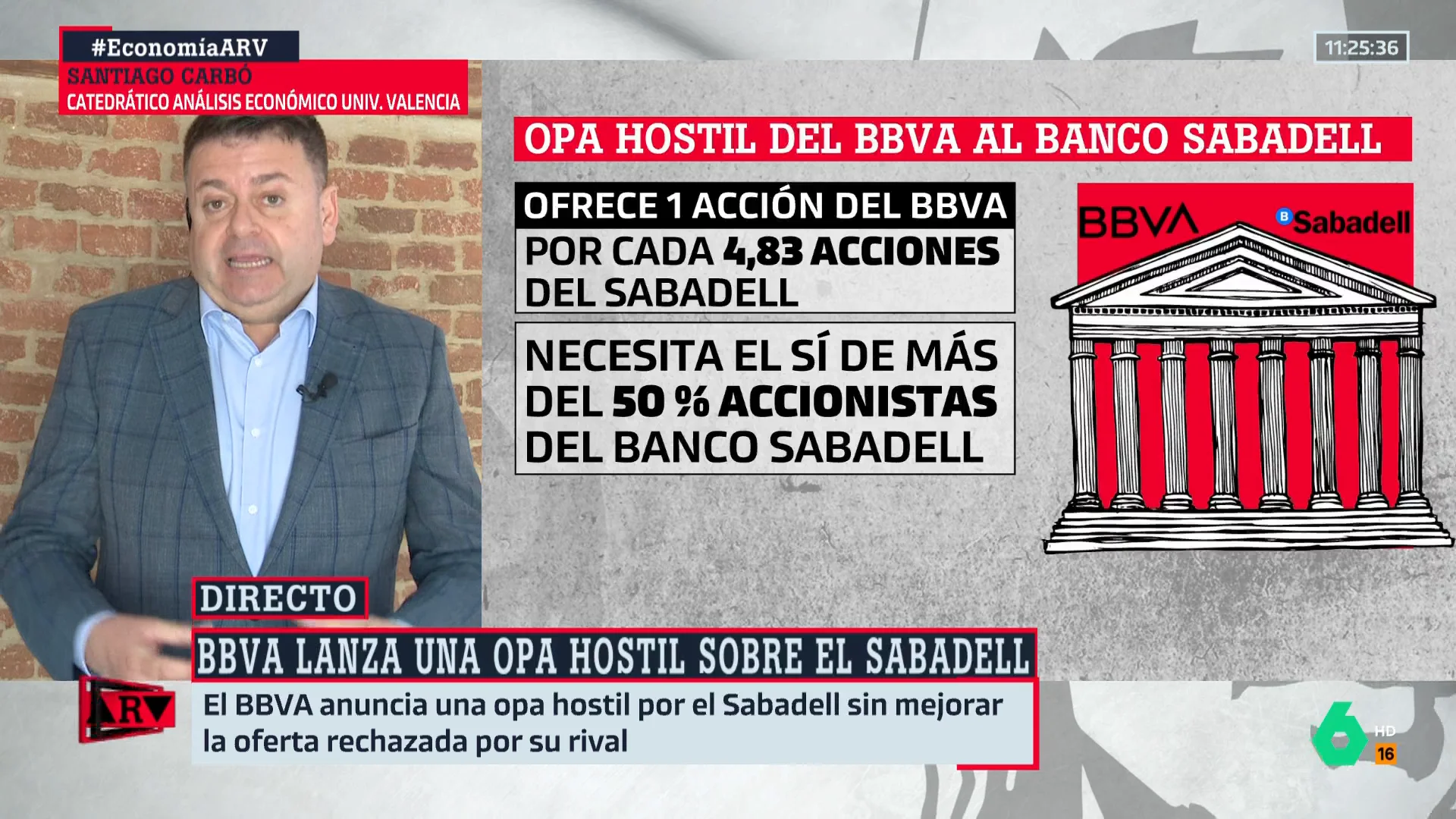

BBVA puso una oferta sobre la mesa a Banco Sabadell, que rechazó la fusión. Ahora, es el turno de la OPA hostil. ¿Pero qué es exactamente una OPA hostil? ¿Qué tipos de OPA existen? El catedrático Santiago Carbó lo explica en ARV.

BBVA quiere hacerse con el Banco Sabadell. Si bien primero se habló de negociaciones para explorar una posible fusión entre las dos entidades bancarias, el consejo del Sabadell rechazó la propuesta recibida. Las dos vías que podía seguir el primero para hacerse con el segundo estaban definidas entonces: o avanzar por el camino de la negociación amistosa, o bien tirar por la opción de la OPA por el 100% del valor de Sabadell, una operación de carácter hostil y que, en todo caso, le saldría mucho más cara al BBVA.

Así fue: el BBVA lanzó una OPA voluntaria por la totalidad del Banco Sabadell, una operación que contempla las mismas condiciones que la propuesta de absorción que presentó la entidad dirigida por Carlos Torres y que fue rechazada por el banco catalán. La contraprestación ofrecida por BBVA a los accionistas es de una acción de nueva emisión por 4,83 acciones de Sabadell, según detalla la oferta comunicada a la Comisión Nacional del Mercado de Valores (CNMV). El proceso sigue avanzando con la admisión del trámite por parte de la CNMV, que no supone pronunciamiento alguno sobre la resolución relativa a la autorización de la oferta.

Lo cierto es que se avecina un proceso lento, que requiere de la aprobación del Gobierno, competencia y la CNMV. También de la aceptación del Banco Central Europeo. Para los entendidos en economía, todo parece bastante sencillo, pero habrá quien no sepa de qué estamos hablando exactamente.

Qué es una OPA y qué tipos hay

OPA es el acrónimo de oferta pública de adquisición y hace referencia a la operación por la que una o varias personas físicas o sociedades ofrecen a todos los accionistas de una compañía cotizada la compra de sus acciones o de otros valores que permitan adquirirlas, a cambio de un precio. Según explican desde la Oficina de Atención al Inversor de la CNMV, señala que el precio por el que se 'intercambian' estas acciones suele ser en efectivo, aunque puede ser también en acciones o mixto, que implique tanto dinero como acciones. Existen varios tipos de OPAS:

- OPA obligatoria: una oferta pública de adquisición obligatoria es un tipo de OPA que se presenta por el 100% de las acciones de la compañía, a un precio equitativo y no pueden estar sujetas a condiciones. Es la ley la que establece determinados supuestos en los que es obligatorio lanzar una OPA.

- OPA voluntaria: por el contrario, una OPA voluntaria no está sujeta a requisitos legales de precio ni de número de acciones y el oferente sí puede establecer condiciones.

- OPA por toma de control: se trata de una oferta que tiene como finalidad permitir que los accionistas de la sociedad 'opada' la venta de sus acciones a un precio equitativo, una vez que la sociedad oferente tiene el control de la otra.

- OPA competidora: se habla de este tipo de OPA cuando la oferta afecta a valores sobre los que ya se ha presentado otra OPA, cuyo plazo de aceptación aún no ha expirado.

- OPA de exclusión: tiene como objetivo permitir a los accionistas vender sus acciones antes de que la compañía deje de cotizar en bolsa. En este tipo de OPAs, la contraprestación siempre es en dinero, no en acciones.

Qué es una OPA hostil y en qué se diferencia de la amistosa

En el caso de la fusión BBVA-Sabadell, estamos hablando continuamente de una OPA hostil. ¿Pero qué significa esto? Las OPAs se pueden considerar de dos tipos, en función de si se presentan o no con acuerdo previo. En el caso de las ofertas que llegan después de una negociación entre la sociedad oferente y los accionistas significativos o el Consejo de Administración de la 'opada', se trata de una OPA amistosa.

Por el contrario, una OPA hostil es una oferta pública de adquisición que se lanza sin que haya acuerdo previo. No obstante, desde la CNMV recuerdan que el hecho de que el calificativo "hostil" de este tipo de OPAs "no prejuzga su posible interés para los accionistas". Tal y como ha explicado el catedrático de la Universidad de Valencia y economista Santiago Carbó en Al Rojo Vivo, la de BBVA hacia Sabadell es una OPA hostil porque "no se negocia con el actual consejo de administración del Sabadell y se va directamente a los accionistas", es decir, BBVA le ha trasladado a los accionistas lo que están dispuestos a pagar, para comprárselo a aquel que esté dispuesto a venderlo, "saltándose al consejo de administración".

¿Por qué BBVA quiere adquirir Sabadell?

Ahora, la siguiente pregunta es por qué tiene tanto interés el banco BBVA en hacerse con Sabadell. "Probablemente, por su insistencia, el BBVA sabe que tiene beneficios", ha señalado Carbó en ARV. El primer beneficio que se le ocurre a este economista tiene que ver con la presencia internacional del Banco Sabadell. "Está presente en Reino Unido y BBVA, no", ha señalado. "De alguna manera, el mapa internacional de la entidad resultante se quedaría mucho más completa, entrando en un país de alto valor añadido, financieramente muy interesante", ha añadido.

"Entiendo que por su insistencia, BBVA habrá hecho bien sus números y sabrá que esta operación genera valor", ha explicado, no sin matizar que realmente aquí está la clave. Si la fusión entre las dos entidades bancarias genera valor para los accionistas puede conseguir que salga adelante, pero para eso, son los accionistas lo que tengan que "creer que la entidad resultante vaya a seguir aportando más recursos y más ganancias". Hay que recordar que BBVA no está ofreciendo efectivo, sino acciones, lo que el banco oferente considera una oferta atractiva y generosa. "Pero no hay dinero de por medio", insiste Carbó. Así pues, para que salga adelante, serán los accionistas los que tengan que creer que lo que van a ganar les resulta interesante.